В США владелец лотерейного билета сорвал джекпот 1,35 млрд.

Его обладатель сорвал куш в размере 1,348 миллиарда долларов. Это второй по величине выигрыш в истории проведения лотереи Mega Millions на территории Соединенных Штатов, передает издание The New York Times. По очевидным причинам имя и адрес проживания везунчика сохраняют в тайне. Известно, что незнакомец угадал все шесть выигрышных цифр, которые были определены, как это ни странно, в пятницу, 13 января.

Организаторы сообщили, что удачу принесли белые шары 30, 43, 45, 46 и 61 плюс золотой мегабол под номером 14. При этом специалисты оценивали шансы на победу в лотерее как один к 302,6 миллиона. Вместе с тем в прессе пишут, что победитель получит не всю сумму, если решит забрать причитающиеся ему по закону деньги наличными единовременно.

В этом случае он сможет претендовать только на 723,5 миллиона долларов. Есть и другой вариант — получать выигрыш частями в течение десятилетий. Тогда за своими деньгами придется ходить не менее 30 лет. Эксперты настоятельно советуют обладателю выигрыша не торопиться забирать джекпот, а подробно проконсультироваться со знающими людьми в области юриспруденции и налогообложения на предмет наличия «подводных камней» и других нюансов. Напомним, что самым крупным выигрышем в истории проведения лотереи в США остается сумма 1,537 миллиарда долларов. В других странах также бывали случаи солидных выигрышей в лотерею.

Что делать после выигрыша в лотерею

После выигрыша в лотерею найдите время, чтобы выяснить, как эта непредвиденная удача повлияет на ваше финансовое положение, особенно если это крупная сумма, которая может изменить жизнь некоторых людей. Ваш следующий шаг может поставить вас на путь финансового благополучия на всю оставшуюся жизнь. Тем не менее, вы можете пойти дальше и рассчитать свои налоговые обязательства с помощью хорошего бухгалтера, который поможет зарезервировать по крайней мере то, что вам потребуется для покрытия вашего налогового счета. После этого создайте план того, как вы потратите оставшиеся деньги.

Убедитесь, что вы работаете с квалифицированным финансовым консультантом, который может помочь вам сохранить и приумножить деньги. В конце концов, какими бы большими ни были ваши выигрыши, они не бесконечны. Таким образом, разумные инвестиции являются ключом к тому, чтобы у вас было достаточно денег на всю оставшуюся жизнь.

Таблица стран с самыми высокими налогами

Стань одним из победителей с лучшим супермаркетом мировых лотерей! Может сегодня повезет именно тебе? →

Страны с самыми высокими налогами в мире

| Место в рейтинге | Название государства | Размер общей налоговой ставки (в %) |

| 1 | Аргентина | 137,3 |

| 2 | Боливия | 83,7 |

| 3 | Таджикистан | 80,9 |

| 4 | Колумбия | 75,4 |

| 5 | Алжир | 72,7 |

| 6 | Мавритания | 71,3 |

| 7 | Бразилия | 69 |

| 8 | Гвинея | 68,3 |

| 9 | Франция | 66,6 |

| 10 | Никарагуа | 65,8 |

| 11 | Венесуэла | 65,5 |

| 12 | Италия | 65,4 |

| 13 | Китай | 64,6 |

| 14 | Чад | 63,5 |

| 15 | Гамбия | 63,3 |

| 16 | Бенин | 63,3 |

| 17 | Тунис | 62,4 |

| 18 | Индия | 61,7 |

| 19 | Испания | 58,2 |

| 20 | Коста-Рика | 58 |

| 21 | Бельгия | 57,8 |

| 22 | Шри-Ланка | 55,6 |

| 23 | Украина | 52,9 |

| 24 | Австрия | 52 |

| 25 | Кот-д`Ивуар | 51,9 |

| 26 | Мексика | 51,8 |

| 27 | Япония | 51,3 |

Таблица со средней налоговой ставкой в мире

Список стран с самыми высокими подоходными налогами:

- Аруба. Налоговая ставка равна 58,95 %. В данную ставку входит социальный налог, который, в свою очередь, включает:

- Пенсионный взнос. Выплачивается как работодателем, так и рабочим. Работник обязан отчислять 4 %, а работодатель выплачивает 9,5 %.

- Страховой взнос. Выплачивается также работодателем в сумме 8,9 % и наемным рабочим в сумме 2,6 %.

- Швеция. Ставка подоходного налогового платежа равна 56,6 %, из которых 7 % — это социальный взнос.

- Дания. Ставка — 55,4 %. До 2008 года на территории Дании действовала ставка подоходного налога в размере 62,3 %, но правительство приняло решение уменьшить размер налога. В стране уклониться от выплаты налоговых платежей практически невозможно. Налогами облагается даже церковь, которая отчисляет до 1,5 % от дохода.

- Нидерланды. Ставка подоходного налогового платежа равна 52 % (ранее данный налог достигал 72 %). Помимо подоходного налогового платежа, граждане страны обязаны отчислять налог на пользование землей в размере 6 % и налог при получении наследства в размере 40 %.

- Бельгия. Налоговые ставки:

- Подоходный — 50 %.

- Социальный взнос — 13 %.

- Муниципальный — 11 %.

- Австрия и Япония. Сумма подоходного налога в этих странах равна 50 %.

- Финляндия. Ранее фиксированная ставка равнялась 53,5 %, но в 2004 году по решению правительства налогообложение физических лиц снизилось до 49,2 %.

- Ирландия является одной из стран с самой высокой ставкой подоходного налога, которая равна 48 %. Напомним, что данная ставка намного выше среднего подоходного налога на всей территории северной части Европы, который равняется на сегодняшний день 40 %.

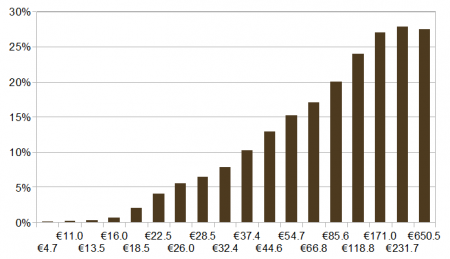

Зависимость размеров налогов от доходов в Ирландии

- Великобритания. Правительством страны в 2010 году было принято решение об увеличении ставки подоходного налогового платежа на 10 % (в 2010 году ставка с учетом повышения равнялась 50 %). Но повышение себя не оправдало, и с 2013 года она равняется 45 %, то есть стала ниже на 5 %.

Что делать, если выигрыш оказался слишком крупным

Налоговая ставка не зависит от размера выигрыша.

Зато, если выигрыш свыше 15 000 Р, возможно, вам не придется за него отчитываться и платить налог самостоятельно. За вас отчитаются и заплатят, если вы выиграли в российскую лотерею или в легальной букмекерской конторе. Организаторы рекламных акций отчитаются и заплатят за вас независимо от размера выигрыша.

Вы выиграли в лотерею 1 000 000 Р. Сдавать декларацию и платить ничего не придется. В этом случае организатор лотереи является налоговым агентом. Он выплатит вам 870 000 Р и отчитается перед налоговой.

Вы выиграли джекпот в казино — 10 000 000 Р. До 30 апреля следующего года вы самостоятельно их декларируете, а до 15 июля платите 1 300 000 Р. Если проиграете деньги обратно — останетесь должны государству. Поэтому лучше сразу откладывать суммы налогов и не трогать до момента оплаты. Например, открыть накопительный счет: тогда еще подзаработаете на процентах.

Другие лотерейные налоги зависят от штата

Государства с самыми высокими ставками подоходного налога также несут тяжелое налоговое бремя.Нью-Йорк является одним из примеров, особенно если вы живете в Нью-Йорке, который также захочет получить часть вашего выигрыша. На 2020 год максимальная ставка налога штата Нью-Йорк составляет 8,82%, но тогда вам придется добавить еще 3,867% к местному налогу. Это может составить почти 12,7% от вашего выигрыша. Ваш налоговый счет составит почти 127 000 долларов, если вы выиграете 1 миллион долларов, и около 12,7 миллиона долларов, если вы выиграете 100 миллионов долларов. Но если вы живете в другом месте Нью-Йорка и вам не нужно платить местные подоходные налоги, штат фактически опустится на пятое место в целом.

Федеральные налоги на выигрыши в лотереях

Выигрыш в лотерее в Соединенных Штатах рассматривается как доход, поэтому ваш окончательный налоговый счет зависит от того, сколько денег вы заработали за год, а не только от суммы, которую вы выиграли в лотерее. В следующей таблице приведены федеральные налоговые обязательства для победителей Powerball, подающих заявку в качестве налогоплательщиков. Налоговые ставки, которые вы платите, могут отличаться в зависимости от ваших индивидуальных обстоятельств.

| Приз | Федеральный налог |

|---|---|

| $0-$600 | Нет налога |

| $600.01 — $5,000 | Выигрыш должен быть указан в форме федерального подоходного налога |

| $5,000.01 and above | 24-37%, в зависимости от суммы приза. |

Федеральные налоговые правила являются одинаковыми на всей территории США. Вам не нужно платить налог на призы в размере до 600 долларов, но вы должны сообщить о своих выигрышах в Службу внутренних доходов (IRS), если вы выиграете сумму от 600,01 до 5000 долларов. Вам будет выдан бланк W-2G для заполнения ваших налоговых деклараций.

Федеральный налог в размере 24% будет взиматься со всех призов свыше 5000 долларов (включая джекпот) до того, как вы получите свои призовые деньги. После этого вы можете получить право на возмещение или заплатить еще больше налогов при подаче декларации, в зависимости от вашего общего дохода. Если вы выиграете джекпот, вам будет применена максимальная ставка федерального налога в размере 37%. Игроки, которые не являются гражданами США, подлежат уплате федерального налога в размере 30%, а не 24%.

Игра в лотерею относится к азартным играм в части, касающейся Службы внутренних доходов (IRS), что означает, что вы имеете право на налоговый вычет в случае любых понесенных убытков. Чтобы подать эти вычеты, вам нужно будет вести точный учет ваших выигрышей и проигрышей, а также любые доказательства их, такие как билеты, которые вы купили. Вы должны указать вычеты в налоговой форме 1040, которую можно получить на веб-сайте IRS. Убытки, которые вы вычитаете, не могут превышать ваш доход от всех видов азартных игр, включая, помимо прочего, скачки, казино и лотереи.

Если вы выиграете джекпот и возьмете деньги в виде аннуитета, ежегодные платежи будут регистрироваться индивидуально в каждом налоговом году и будут учитываться в качестве дохода от азартных игр за этот год. Это следует учитывать при регистрации выигрышей и проигрышей для налоговых вычетов.

Powerball Payment Options

If you’re lucky enough to win the lottery, there’s one important decision to make: how to collect your prize.

There are two main ways to do so:

- Getting a lump sum payout,

- Collect your prize in annuity payments over the next 30 years.

Cash Lump Sum

Taking out the entire jackpot is good to get a hold of your money as early as possible – but you will lose a considerable amount to the taxes.

Any winnings above $5,000 attract a 24 percent mandatory upfront federal withholding, which goes straight to the IRS. This means that if the price was $500 million, it would be reduced by $120 million, leaving you with $320 million.

This won’t cover the entire tax bill either – because the jackpot easily subscribes the winner into a higher federal tax rate due to increased net worth. It’s important to note that the winners also need to pay state taxes on top of the federal tax.

Despite the substantial loss, there are some benefits to taking out the entire payment:

- You can access your money quickly and cover pressing expenses,

- You can invest the money so it can grow over time for retirement or other purposes.

Annuity Payments

Instead of taking out the entire prize at once and paying higher taxes, you can opt to receive your prize in annual instalments. The prize is usually paid out in full in 30 years.

The annuity value is paid through government bonds that are purchased with the jackpot’s cash value. The revenue these bonds earn over the annual payments makes up for the difference between cash value and the advertised jackpot value.

On the whole, annuity payments result in a higher payout over an extended period of time. It also prevents overspending, offers better tax benefits, and provides a steady stream of income over three decades.

You can use our Powerball annuity calculator above to see what sort of schedule you’ll be looking at.

Lump Sum vs Annuity – A comparison

| Lump Sum | Annuity Payments | |

| Payout Structure | The winner receives the entire value of the prize in one go. | Payouts are distributed evenly at set intervals until the total amount is distributed. |

| Tax Implications | Federal taxes are due on the total amount you receive if you claim your winnings as cash lump sum. You may also be pushed to a higher tax bracket, which increases your tax liabilities. | Taxes are deferred until the entirety of your winnings are paid out. |

| Investment Opportunities | You can invest large sums of money sooner and capitalize on the returns. | You can invest your money as you get paid and offset the inflation loss from your future payments. |

| Best Suited for | Apt investors who can manage investing a large amount of funds effectively. | Those who seek steady income over the years, or those who are prone to overspending. |

Налог на выигрыш в лотерею в России в 2022 году

В России, на законодательном уровне запрещена любая деятельность азартных игр, которые не находятся в игорной зоне. При этом многих людей интересует вопрос о том, законно ли играть в онлайн казино. На такой вопрос довольно сложно ответить однозначно, все дело в том, что с одной стороны играть на материальные средства запрещено нашим законодательством, а с другой стороны – закона об уголовной или административной ответственности на данный момент не существует. Но при этом, если человек выиграл в такую игру деньги, то заплатить налог необходимо в обязательном порядке.

Любители азартных игр всегда мечтают о выигрыше, но когда долгожданный приз сорван, зачастую они даже не понимают, что чем больше сумма выигрыша, тем больше придется заплатить с ней налога. Обо всех лотерейных тонкостях постараемся разобраться в нашей статье.

Our Powerball Calculator Explained

As you might already know, when a player wins the Powerball jackpot, they have to choose between a single lump sum or 30 annual payments to receive their prize.

Choosing the lump sum, also known as the cash option, reduces the jackpot size to approximately 61% of the original amount, but awards it all at once to the player. On the other hand, the annuity option awards the winner with the full amount or 100% of the jackpot – starting with one initial payment, followed by annual payments over the next 29 years.

Since the lump sum and annuity option award different payouts, it only follows that your tax liability (federal tax + state tax) will also be different for both.

What our Powerball calculator provides is a quick overview of the gross and net (after taxes) winnings you’d receive for both options – allowing you to make a more informed decision when comparing the two.

Finally, as an added feature, our tool also breaks down the annuity option into a handy payout schedule so you know how much you’ll receive each year.

Note: Payouts are approximations. For example, large charitable donations can be written off, meaning reduced tax liabilities.

Какая сумма облагается налогом на выигрыш в 2023 году

Налогомоблагается любой доход гражданина, независимо от того, каким образом он был получен — в результате профессиональной деятельности или выигрыша. Поэтому, по своей сути, налог на выигрыш является лишь разновидностью НДФЛ. Оплатить его обязано любое физическое лицо, выигравшее в розыгрыше или лотерее.

Сумма налога зависит от размера выигрыша. Так, при выигрыше менее 4 тыс. рублей, ничего платить не нужно. Например, если за год вы дважды выиграли в лотерею по 1 тыс. рублей, то общий выигрыш за налоговый период составляет 2 тыс. рублей. Эта сумма налогом не облагается.

Заплатить налог на выигрыш необходимо, если его сумма превышает 4 тыс. рублей.

Отчисления на социальное и медицинское обеспечение

Кроме подоходного налога с заработной платы все резиденты уплачивают:

|

Social Security Tax, полная ставка которого составляет 12,4% от фонда заработной платы, он перечисляется в социальный фонд; |

|

|

Medicare, полная ставка которого составляет 2,9% от фонда заработной платы, он перечисляется в медицинский фонд. |

Половину этих отчислений (6,2% Social Security Tax и 1,45% Medicare) уплачивает работодатель, оставшуюся половину – сам работник.

Лучший онлайн супермаркет мировых лотерей! 100 000 победителей с 2002 года. Присоединяйся! →

При этом существует ряд особенностей при исчислении данных платежей. Например, работодатели обязаны удерживать и перечислять дополнительный налог на медицинскую помощь в размере 0,9%, если заработная плата работника в течение календарного года превышает 200 тыс. долларов.

В 2020 году базовый лимит заработной платы составляет $137700.

При расчете Social Security Tax надо иметь в виду существование базового лимита заработной платы. Это максимальная сумма, которая облагается налогом за текущий год. Это означает, что вся сумма зарплаты сверх этой цифры не подлежит обложению социальным налогом.

С одной стороны, никому не хочется уплачивать излишнюю сумму налогов, с другой стороны, недоплата грозит серьезными последствиями, в том числе уголовными. Поэтому все применяемые вычеты и льготы должны быть законодательно обоснованы и выверены.

| Лицензированные налоговые специалисты American Corporate Services готовы предоставить персональные консультации обладателям сложных зачетов и вычетов, людям, не владеющим английским языком, а также всем, кто сомневается в правильности заполнения налоговой декларации. Мы окажем помощь в составлении отчетности, рассчитаем сумму к уплате и поможем легально минимизировать налоги в США. |

Лучший супермаркет мировых лотерей на протяжении почти 20 лет! Выплачено более 100 000 выигрышей. Стань победителем! →

Лотерейные налоги в других странах

Начнем с Европейских лотерей. В разных странах Евросоюза налоговое законодательство в отношении выигрыша в лотереи различается. Ниже кратко приведены налоговые ставки на лотерейные выигрыши.

В Испании до 2013 года выигрыши в лотерею налогом вообще не облагались. Однако под влиянием кризиса, с 1 января 2013 года налог был введен. Следует отметить, что выигрыши меньше 2500 евро не облагаются налогом. В противном случае налоговая ставка составит двадцать процентов. Это касается всех, а не только граждан Испании. То есть если Вы выиграете через интернет, то платить все равно придется.

В Великобритании и Германии лотерейный выигрыш не облагается налогом. Так же нулевая ставка налога на лотерейный выигрыш в Финляндии.

В Италии налог на лотерейные призы равен шести процентам. Сумма при этом должна превышать пятьсот евро. В Болгарии победители лотерей платят десять процентов, в Чехии – двадцать процентов.

Вообще, попытаемся ниже ответить на вопрос, какой налог придется платить россиянам, которые решили сыграть не в российские лотереи, а в иностранные.

Повторимся, что если между Россией и страной, где был куплен билет, существует договор об избежании двойного налогообложения, то выигравший платит налог только в той стране, где выиграл. А вот если такого договора нет, то налог необходимо платить два раза.

В Австралии так же нет налогов на лотерейные выигрыши.

И в заключении об одной из самых лотерейных стран – США. Самый высокий налог на выигрыш платится с американских лотерей. Он зависит от штата, где был куплен билет. Минимум – это двадцать пять процентов, что является ставкой федерального налога. К нему может прибавится локальный – налог штата, или даже отдельного города. Например в Мичигане дополнительный налог на выигрыш в лотерею — 4,35%, в Иллинойсе – 3%, в Нью-Джерси – 10,8%, а в штатах Калифорния, Техас и Невада он вообще отсутствует.

В итоге, учитывая все налоги, счастливчик может лишиться почти сорока процентов от суммы выигрыша

Если Вы — гражданин России выиграли в Американскую лотерею, причем не важно, покупая билеты лично, либо через интернет, то Вы заплатите по максимуму – 35 процентов — это прописано в Американском законодательстве

Например, Вы единолично выиграли 640 миллионов долларов в мегамиллионы. Из 42 штатов – участников этой лотереи, в пяти – Нью Хемпшир, Теннесси, Техас, Вашингтон и Южная Дакота налогов на лотерейный выигрыш штата вообще нет. Остается федеральный налог – 35%. Т.е. со свих 640 Вы отдадите 161 миллион долларов. А если вы, например житель Нью-Йорка, то 8,8% уйдут с бюджет штата, 3,9 – в бюджет города. Федеральный налог так же придется платить. Таким образом, Вы лишитесь уже 199 миллионов долларов.

vseloterei.com

Лотерейный налоговый калькулятор Отказ от ответственности

Следует учитывать отказ от ответственности за налоговый калькулятор лотереи. Все данные о комиссиях, остатках и налогах являются решениями, основанными на данных, которые вы указали в спецификациях.

Также обратите внимание на следующее:

- Федеральные налоги сравниваются на основе таблиц пограничных налогов за 2021 год, опубликованных IRS, без учета возможных вычетов.

- Все государственные налоги рассчитываются с фиксированной ставкой, приемлемой в 2021 году, без влияния статуса подачи.

- Потенциальные дополнительные местные налоги не значительны.

- Если вы не являетесь резидентом Калифорнии, у вас, как правило, будет фиксированная ставка федерального налога в размере 30%, а налоги штата могут отличаться от указанных выше.

Если вы столкнулись с соответствующим недостатком или столкнулись с какой-либо неточностью, попробуйте и оставьте отзыв.

Налог на прибыль

Налог на прибыль в США является одним из наиболее высоких в мире.

Вести бизнес здесь дорого, поэтому многие производители выносят производства за пределы США. Страна с мощной экономикой, Америка может себе позволить статус самой требовательной страны в отношении налогового сбора.

- Несмотря на то что налогообложение систематизировано, устанавливать собственные сборы могут практически все органы власти. Однако есть особые нюансы;

- Так, например, партнерство не будет облагаться корпоративным налогом: каждый из партнеров будет подавать декларацию только на собственный доход;

- Компания может освободиться от налогового сбора в том случае, если не имеет расчетного счета в Америке, а также если компания не ведет свою деятельность в США;

- Штаты, освобожденные от налогов, могут существенно упростить задачу. Однако следует учесть, что федеральные сборы остаются на том же уровне.

Вместе с тем американские компании обязаны уплачивать налоги даже с тех средств, которые заработаны за границей.

Для того чтобы исключить вариант двойной уплаты сборов, налоговая структура США использует методику кредитного налога. Это означает, что если компания, которая ведет свою деятельность за рубежом, испытывала там какие-либо налоговые издержки, то их можно возместить. Конечно, только по верхней черте налоговой ставки Америки.

Подоходный налог

Когда все сказано и сделано, налоги лотереи могут превысить 50 процентов приза. Даже после уплаты специального лотерейного налога, то, что осталось, добавляется к валовому доходу победителя. Эти доходы часто облагаются налогом до 35 процентов, что является самым высоким уровнем федерального налога в 2012 году. Государства, которые взимают свои собственные подоходные налоги, также получают выгоду от дополнительного дохода, даже если они не взимают специальный лотерейный налог. Лучший совет? Проконсультируйтесь с адвокатом и налоговым консультантом, прежде чем требовать выигрыша.

Лотерея «Мегамиллионс» («MegaMillions»)

Продажа билетов онлайн: НЕ осуществляется.

Как приобрести билеты: либо быть гражданином США, либо находясь легально на территории страны (туристическая виза, гринкард и т. д.). Возможны законные способы игры в лотерею за пределами Америки.

Стоимость билета (одной позиции): $1.

Минимальный джекпот: $40 000 000.

Текущий джекпот (банер кликабелен):

Максимальный джекпот: не ограничен и аккумулируется от тиража к тиражу.

Максимальный разыгранный джекпот: 1 миллиард 537 миллионов долларов выиграл житель Южной Каролины 23 октября 2018 года.

Лучший онлайн супермаркет мировых лотерей, который выплатил более 100 000 денежных призов за почти 20 лет — здесь! →

Выплата джекпота: наличными сразу после формальных процедур выплачивается примерно половина выигрыша. Если же победитель хочет получить всю сумму джекпота, то он должен согласиться на выплату джекпота на протяжении 29 лет. Первую часть джекпота он получит вскоре после предьявления и проверки выигрышного билета, остальные части он будет получать ежегодно. Причем выплаты устроены таким образом, что каждый год выплата будет на 5% больше, чем в предыдущий. Но большинство победителей лотереи «Мегамиллионс» («Megamillions») предпочитают разовую выплату джекпота.

Вероятность выиграть джекпот: 1 к 258 890 850.

Вероятность выигрыша любого приза: 1 к 14,71.

Розыгрыш: проводится дважды в неделю, во вторник и в пятницу.

Правила лотереи «Мегамиллионс» («MegaMillions»):

В первом лототроне находятся пронумерованные шары от 1 до 75 включительно. Во втором — от 1 до 15 включительно. Из первого лототрона выпадают 5 шаров, из второго — 1 шар, который называется MegaBall. Перед розыгрышем в лотерейном билете необходимо отметить 5 основных чисел и одно дополнительное, т.е. MegaBall. Либо же воспользоваться опцией «Quick Pick», поручив заполнение билета случайным образом автомату. Джекпот разделят поровну все те, кто верно угадает 5 выпавших шаров и номер MegaBall. Если победитель будет один, то он и получит джекпот согласно описанным выше условиям.

Как и в лотерее Пауэрбол, в «Мегамиллионс» можно увеличить свой выигрыш в 2, 3, 4 или 5 раз, купив за $1 опцию «MegaPlier». И в этой американской лотерее опция не распространяется на джекпот.

Примерная таблица выигрышей «Мегамиллионс» (в скобках указана вероятность выигрыша):

- $1- угадан только MegaBall (1 к 21);

- $2 — угадан 1 шар и угадан MegaBall (1 к 56);

- $5 — угадано 2 шара и угадан MegaBall (1 к 473);

- $5 — угадано 3 шара и НЕ угадан MegaBall (1 к 766);

- $50 — угадано 3 шара и угадан MegaBall (1 к 10 720);

- $500 — угадано 4 шара и НЕ угадан MegaBall (1 к 52 835);

- $5 000 — угадано 4 шара и угадан MegaBall (1 к 739 688);

- $1 000 000 — угадано 5 шаров и НЕ угадан MegaBall (1 к 18 492 204);

- Джекпот — угадано 5 шаров и угадан MegaBall (1 к 258 890 850).

Как видите, различия в призах этих американских лотерей в том, что выплаты в «Мегамиллионс» в целом меньше, чем в «Пауэрбол». За исключением комбинации только 4 отгаданных шаров: в первой лотерее вы получите $100, во второй — $500. И в случае, если опция «MegaPlier» составит коэффициент 5, то при угаданных 5 шарах и не угаданном MegaBall вы получите уже не миллион, а 5 миллионов долларов. В «Пауэрбол» же при любой величине «PowerPlay» выплата составит 2 миллиона долларов в том случае, если вы угадали 5 шаров.

Выигрывай онлайн в лучшие зарубежные лотереи с самым надежным партнером для игр! Присоединяйся к победителям! →

Историческая справка: в сентябре 1996 года прошел первый тираж лотереи «The Big Game» — «Большая Игра», а продажа билетов началась за несколько дней до того в шести штатах. Изначально розыгрыш проводился раз в неделю, в пятницу, но с февраля 1998 добавился второй розыгрыш, во вторник. Для лотереи был выбран формат игры 5/50 + 1/25, но уже в январе 1999 MegaBall нужно было угадать из 36 шаров.

В мае 2002 вместе с очередным изменением правил «The Big Game» была переименована на «MegaMillions». Под старым брендом максимальный разыгранный джекпот составил 363 миллиона долларов. Первый джекпот под новым брендом был разыгран в этом же году, 24 декабря, и составил 68 миллионов долларов. Все новые штаты подключались к игре, и присоединившийся в декабре 2003 Техас впервые ввел для своих игроков опцию MegaPlier. Поле чего со временем почти во всех штатах-участниках лотереи стала доступна эта опция.

Продолжал меняться и формат игры в этой американской лотерее. В мае 2002 он стал 5/52 + 1/52, июне 2005 — 5/56 + 1/46, а с октября 2013 приобрел формат, существующий и поныне — 5/75 + 1/15. В соответствии с этим уменьшалась и вероятность выигрыша джекпота.